Memahami Letter of Credit (LC) untuk Pembayaran Ekspor

Dalam Pembayaran produk sebelum barang dikirim, diperlukan sebuah metode transaksi yang layak yang telah di gunakan dalam proses perdagangan dunia.

Dalam sebuah perdagangan, yang mana pihak Pembeli belum pernah bertemu dengan pihak Penjual secara langsung, diperlukan suatu sistem kepercayaan, bahwa transaksi tersebut akan berjalan dengan mulus.

Semisal pihak Pembeli akan membayarkan total nilai pembayaran sebelum pengiriman, yang mana telah dikondisikan oleh Penjual, maka Pembeli akan was-was, bila barang pesanan tersebut, yang datang tidak sesuai permintaan, ataupun barang tidak terkirim sama sekali.

Di sisi lain, begitu pula apabila pihak Penjual telah mengirimkan barang sesuai dengan permintaan, pihak Pembeli tidak menjalankan (perform) pengiriman dana kepada pihak Penjual.

Dari kedua sisi ini, kedua belah pihak akan sesama was-was. Apabila insiden tersebut benar terjadi, maka satu pihak akan dirugikan. Lantas, bagaimana sistem perdagangan berjalan sekarang di dunia?

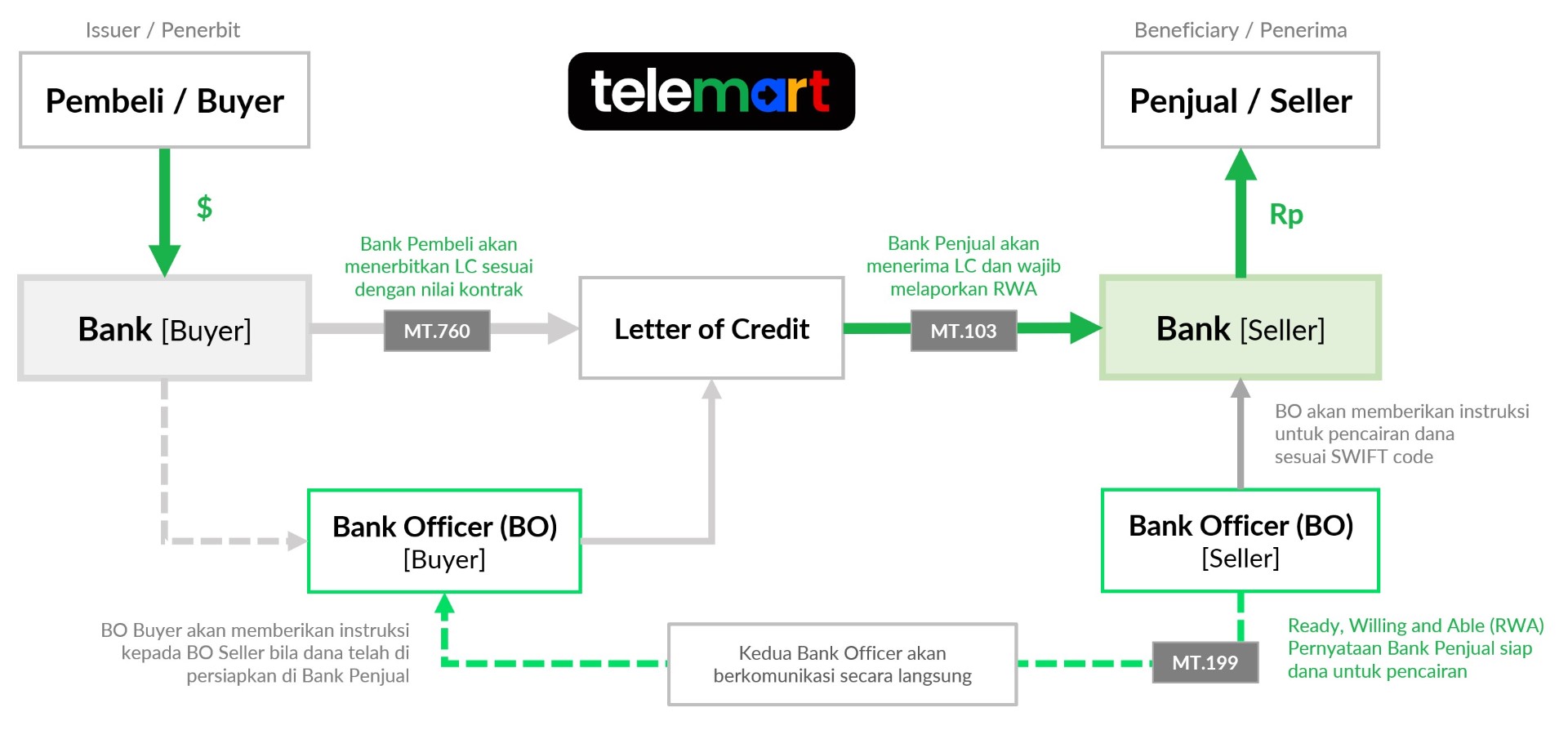

Untuk memahami sistem-sistem transaksi, dapat di mulai dengan Letter of Credit atau LC. Surat ini adalah sebuah surat jaminan kredit, atau Surat Berharga, dimana di dalam proses transaksi antara Penjual dan Pembeli, para Bank Officer yang akan bertindak dan bertanggung jawab atas semua kebutuhan finansial transaksi tersebut, berlandaskan jaminan dan kontrak antara Penjual dan Pembeli. Disini, pihak Pembeli akan membuat berita acara pembayaran, untuk di transfer ke Penjual, dengan syarat dan ketentuan yang telah disepakati dan dinyatakan dalam kontrak dagang antara kedua belah pihak Penjual dan Pembeli. Proses perbankan ini tidak akan berjalan secara langsung, melainkan melalui para Bank Officer kedua belah pihak.

Mari kita simak beberapa tipe Letter of Credit (LC) yang dapat diterbitkan:

Irrevocable LC

Cannot be cancelled without consent of the beneficiary (Seller).

Tipe LC ini tidak dapat di batalkan tanpa persetujuan dari pihak Penerima/Penjual (Beneficiary).

Revocable LC

Can be cancelled by Bank (Issuer/Buyer).

Tipe ini dapat dibatalkan oleh pihak Bank Penerbit/Pembeli.

Standby LC (SBLC)

Similar to Bank Guarantee, gives more flexible collaboration opportunity to Seller and Buyer. The Bank will honor the LC when the Buyer fails to fulfill the payment liabilities to the Seller.

Seperti halnya Bank Guarantee atau Bank Garansi, tipe LC ini bisa dikatakan lebih fleksibel untuk kesempatan bermusyawarah antara pihak Penjual dan Pembeli. Bank akan melunasi pembayaran LC apabila pihak Pembeli tidak dapat perform untuk menjalankan sisa pembayaran kepada pihak Penjual.

Disini pihak Bank Pembeli, akan mengambil sebuah jaminan berupa uang simpanan, ataupun kolateral seperti tanah, bangunan, ataupun properti / surat berharga lainnya yang –setaraf atau lebih– dari harga LC tersebut dari pihak Penerbit (Pembeli).

Confirmed LC

The buyers Bank will confirm to pay, regardless if the issuing bank is not performing.

Bank Pembeli akan melunasi pembayaran secara penuh, terlepas bilamana bank Penerbit tidak dapat menjalankan pembayaran.

Unconfirmed LC

Issuing Bank is liable for payment of the LC.

Bank Penerbit wajib bertanggung jawab atas pembayaran LC.

Transferable LC

This enables the Seller to assign part of the LC to other party(ies).

This LC is beneficial in cases when the Seller is not a sole manufacturer of the goods, and must buy parts from other sellers, so that it eliminates the necessity of opening several LC’s for other parties.

Tipe LC ini memungkinkan pihak Penjual untuk mengalihkan sebagian dari LC kepada satu pihak atau pihak-pihak lainnya.

LC ini bermanfaat dalam hal semisal pihak Penjual ini bukan satu-satunya produsen manufaktur barang, dan harus membeli suku cadang dari pihak penjual lain, sehingga mengurangi beban untuk penerbitan beberapa LC untuk pihak lainnya di dalam transaksi pembelian tersebut.

Back to Back LC

This LC type considers issuing the second LC on the basis of the first LC.

LC is opened in favor of intermediary (as per the Buyer’s instructions) and on the basis of this LC, and instructions of the intermediary, then a new LC is opened in favor of the Seller.

Jenis LC ini dapat menerbitkan LC kedua, berdasarkan LC pertama.

LC ini dapat diterbitkan untuk kepentingan Perantara atau Trader, sesuai instruksi Pembeli.

Dari landasan Back to Back LC ini, dengan instruksi pihak Perantara (Trader), LC yang baru –dapat diterbitkan– beratas namakan pihak Trader, untuk memenuhi kebutuhan pihak Penjual.

Payment at Sight LC

Payment is made to the seller immediately, max within 7 days, after the required documents have been submitted.

Pelunasan pembayaran akan diberikan kepada pihak Penjual secepat mungkin, dengan maksimal jangka waktu 7 hari, setelah dokumen-dokumen sesuai perjanjian telah diterima.

Deferred Payment LC (DLC)

Payment to the seller is not made when the documents are submitted, but instead at a later period defined in the LC. In most cases the payment in favor of Seller under this LC is made upon receipt of goods by the Buyer.

Pembayaran kepada pihak Penjual tidak dilakukan pada saat dokumen diserahkan, melainkan pada saat yang telah ditentukan dalam LC.

Sering kali di tipe LC ini, pembayaran kepada pihak Penjual, dilakukan setelah barang telah diterima oleh pihak Pembeli.

Red Clause LC

The seller can request an advance for an agreed amount of the LC before shipment of goods and submittal or required documents. This red clause is so termed because it is usually printed in red on the document to draw attention to “advance payment” term of the credit.

Penjual dapat meminta uang muka untuk sejumlah LC yang disepakati sebelum pengiriman barang dan penyerahan dokumen yang diperlukan.

Klausa merah ini disebut demikian karena biasanya dicetak dengan warna merah pada dokumen untuk menarik perhatian, karena adanya “pembayaran di muka”.

SWIFT CODE (Kode SWIFT)

adalah singkatan dari Society for Worldwide Interbank Financial Telecommunication, yang telah beroperasi diseluruh dunia sebagai financial messaging network. melakukan pengiriman pesan transaksi atau perintah berbentuk pesan eletronik secara aman (ter-enkripsi) yang hanya dapat dilakukan oleh pihak Bank Officer (BO) antar lembaga keuangan perbankan.

MT.103

adalah istilah lain untuk nomor referensi pembayaran atau bukti pembayaran. Semisal jika pihak Bank Penerima tidak dapat menemukan dana dari Bank Penerbit, maka nomor MT103 dapat digunakan oleh para pihak bank untuk melacak dana pembayaran pihak Penerima.

MT.199 & MT.799

adalah sebagai pesan status untuk melaporkan alasan, untuk sebuah instruksi transaksi siap dilaksanakan atau sebagai pesan untuk menerima transaksi. Kata lainnya adalah RWA (Ready, Willing and Able), yang bertujuan untuk mengkonfirmasi bahwa kesiapan dana di Bank Penerima dinyatakan “ada”, “bisa” dan “siap” untuk dicairkan ke akun Penerima (Beneficiary).

MT.760

adalah sebuah jaminan dari bank (LC atau BG) yang bersifat dimana Bank Penerbit harus bertanggung jawab, memblokir dana pengirim (Penerbit) MT 760 melalui surat elektronik Bank Officer (BO) Bank Penerima ke BO Bank Penerbit.

Dengan mengetahui sistem transaksi perbankan dunia, anda dapat mempunyai lebih banyak wawasan dalam ber-transaksi. Suatu perdagangan, bila adanya suatu kepercayaan antara Penjual dan Pembeli, dari sistem transaksi tersebut, maka keberhasilan transaksi akan lebih mudah terjadi.